Altersvorsorge

Wichtiger denn je ist eine private Altersvorsorge, um nach dem Ende des Berufslebens keine Furcht vor finanzieller Armut haben zu müssen. Je früher Sie eine private Rentenversicherung abschließen, desto flexibler sind Sie in den monatlichen Beiträgen, ohne ein angemessenes Rentenniveau zu gefährden.

Themenübersicht

Altersvorsorge

Genug Geld – heute und in Zukunft

Basisrente

Die Basis- oder auch Rüruprente ist im Prinzip für alle Gutverdiener mit hohem Steuersatz bzw. Spitzensteuersatz geeignet. Ist das Ziel eine lebenslange Versorgung sicherzustellen, bietet die Basisrente eine sehr gute Option.

Vorteile der Basisrente:

- Lebenslange Rente

- Steigende Steuerersparnis in der Ansparphase durch Sonderausgabenabzug

- Steuerrückerstattung kann flexibel wieder angelegt werden

- Man kann zu bis zu 787 Euro bei Ledigen bzw. 51.574 Euro bei einem Ehepaar – Stand 2021 – einzahlen (abzüglich bereits geleisteter Beiträge zur GRV oder zum Versorgungswerk)*

- Freie Wahl der Kapitalanlage – Garantieniveau und Fondsauswahl je nach individueller Risikobereitschaft

- Insolvenz-, Pfändungs- bzw. Hartz-IV-sicher

- Rente ab dem 62. Lebensjahr möglich

- Kopplung mit BU möglich- nur manchmal sinnvoll.

- Flexible Zahlungen (z.B. können Selbstständige in guten Zeiten Einmalbeiträge zusätzlich einzahlen, analog Arbeitnehmer nach Bonuszahlungen).

Nachteile der Basisrente:

- Kein Kapitalwahlrecht (analog der gesetzlichen Rentenversicherung)

- Nicht kündbar, nur Beitragsfreistellung möglich (keine Teilauszahlungen etc.)

- Nicht vererbbar (außer an Ehepartner und kindergeldberechtigen Nachwuchs)

- Nicht beleihbar (z.B. für eine Immobilienfinanzierung)

- Das Einkommen sollte dauerhaft hoch sein, denn ohne Steuerlast keine Absetzbarkeit

- Bei längeren oder dauerhaften Auslandsaufenthalten entfällt ggf. die steuerliche Förderung

- In der Rentenphase voll zu versteuern

- Eine abgesicherte Berufsunfähigkeitszusatzversicherung ist im Leistungsfall steuerpflichtig

*Bei Gesellschafter-Geschäftsführern und Beamten ohne Rentenversicherungspflicht wird ein fiktiver Gesamtbeitrag in Höhe der zu zahlenden Beiträge zur GRV abgezogen (AG- und AN-Anteil).

Steuerliche Behandlung und Krankenkassenbeiträge

Ansparphase:

Die Basisrente bietet eine steigende Absetzbarkeit und damit eine Steuerersparnis in der Ansparphase durch Sonderausgabenabzug gem. §10 Abs. 1 Nr. 2 b EStG.

Im Jahr 2021 absetzbar: 92%

Im Jahr 2022 absetzbar: 94%

Im Jahr 2023 absetzbar: 96%

Im Jahr 2024 absetzbar: 98%

Ab dem 2025 absetzbar: 100% der Beiträge

Ein Beispiel: Für das Jahr 2021 und einem Beitrag von 1000 EUR gibt es eine Steuerrückerstattung (44,31% Grenzsteuersatz) von 407,65 EUR. Die Nettobelastung beträgt also nur 592,34 EUR. (1000 x 0,92 x 0,443=407,65).

Bei Fondswechseln fällt keine Abgeltungssteuer an, das Kapital bleibt also zur weiteren Anlage erhalten.

Wir empfehlen die Steuerrückerstattung bzw. die bei Selbstständigen nicht anfallenden Steuern wieder zu investieren. So erhalten Sie den maximalen Vorteil aus der Basisrente! Ob ETFs, eine fondsgebundene Rentenversicherung, Immobilien oder eine Vermögensverwaltung dafür in Frage kommen, klären wir in der Beratung.

Rentenphase:

Die Rente aus einer Basisrentenversicherung ist ab 2040 zu 100% zu versteuern. Es entsteht häufig ein beträchtlicher Steuervorteil:

- Ist der persönliche Steuersatz in der Rentenzeit in den meisten Fällen geringer als im Berufsleben

- Profitieren Sie in der Zwischenzeit von den Renditen der angelegten Steuerrückerstattungen bzw. den weniger zu zahlenden Steuern bei Selbstständigen!

Lediglich in der gesetzlichen Krankenversicherung freiwillig Versicherte zahlen auf den Rürup-Auszahlbetrag Kranken- und Pflegeversicherungsbeiträge. Alle übrigen erhalten die Auszahlung ohne Abzüge der Krankenversicherung. Insbesondere Menschen im Versorgungswerk, die in der Regel als Rentner freiwillig gesetzlich versichert sind, sollten sich frühzeitig mit dem Thema private Krankenversicherung beschäftigen.

Tipps:

- Wählen Sie einen Beitrag, den Sie dauerhaft zahlen können und ergänzen diesen bei guter finanzieller Lage mit einer Einmalzahlung, um ihren Rentenanspruch zu erhöhen. Wählen Sie den monatlichen Betrag aber nicht zu gering, denn bei manchen Anbietern gelten nur für den Monatsbeitrag die Rechnungsgrundlagen (Rentenfaktor und Garantiezins); Zuzahlungen werden anders behandelt. Vertragliche Fixkosten wirken sich bei geringen Beiträgen überproportional aus, deshalb sollten Sie mindesten 100 EUR investieren, was als Gutverdiener aber auch gehen sollte. Die meisten unserer Kunden entscheiden sich für Beiträge zwischen 300 und 1.000 EUR.

- Eine Basisrente können Sie nicht kündigen, sondern nur beitragsfrei stellen. Manche Gesellschaften bieten eine Übertragung des Kapitals zu einem anderen Versicherer an. Das ist eine gute Option, auch wenn es natürlich Anbieter geben muss, die dann das Kapital auch annehmen wollen- die Auswahl ist hier sehr eingeschränkt. Die von Anfang an richtige Auswahl des Anbieters ist in der Basisrente also besonders wichtig.

- Die Geldanlage ist frei gestaltbar. Die Pflicht einer Garantie zum Laufzeitende wie bei Riester oder der betrieblichen Altersvorsorge gibt es nicht. Entsprechend flexibel kann das Geld angelegt werden. In der Regel sollte man diese Chance bei einer Laufzeit von mehr als 15 Jahren auch nutzen, gerade wenn schon mit einer betrieblichen Altersvorsorge, einer Riesterrente und der gesetzlichen Rentenversicherung eher „sichere“ Produkte vorhanden sind.

- Für Privatversicherte ist eine Basisrente sehr zu empfehlen. Wie auf unserer Seite „PKV im Alter“ beschrieben ist es wichtig, eine Ersparnis gegenüber der GKV für das Alter zurückzulegen. Als Beitragsentlastungskomponente bietet sich die Basisrente als steuerlich geförderte Variante nahezu an. Ein weiterer Vorteil: die lebenslange Rente läuft genauso lange wie ihre PKV.

Basisrente: Gute Anbieter und weniger gute Anbieter

Eine gute Basisrentenversicherung erfüllt folgende Eigenschaften:

Sicherheit

Fondsgebundene Rentenversicherungen gibt es in verschiedenen Risikoklassen. Eine Garantie von 0-100% auf die eingezahlten Beiträge ist möglich. Das Risiko und die Rendite sind abhängig von der konkreten Aufteilung der Anlagebeträge und von den Risiko- und Renditeprofilen der gewählten Investmentfonds. Gemeinsam haben fondsgebundene Produkte, dass hier Aussicht auf eine höhere Rendite besteht als bei einer klassischen Rentenversicherung. Ob oder in welcher Form Garantien für Sie in Frage kommen, besprechen Sie gerne in einem persönlichen Gespräch mit einem unserer unabhängigen Finanzberater.

Niedrige Kosten

Versicherungen kosten Geld. Die Abschlusskosten, Verwaltungskosten und Fondskosten werden mit den Beiträgen bezahlt bzw. aus dem Fondsvermögen entnommen. Je niedriger diese sind, desto mehr bleibt tendenziell für den Kunden übrig. Bei einer Kostenbelastung (Versicherungskosten + Fondskosten) von beispielsweise 2% muss ein Fonds bereits 8% erwirtschaften, damit am Ende 6% beim Kunden „hängenbleiben“. Zu „billig“ darf es aber auch nicht sein, denn das geht auf Kosten der Qualität. Manche eigentlich selbstverständliche, sinnvolle Option bleibt dann auf der Strecke (Fondsauswahl, Flexibilität). Wie so oft, ist auch hier das Preis/-Leistungsverhältnis das Stichwort.

Auswahl der Fonds

Es sollte eine breite Auswahl an Möglichkeiten geben. Gute aktive Aktien-, Misch- und Rentenfonds wie auch kostengünstige passive ETFs. Im besten Fall bieten die Versicherer Portfolios mit eigener, kostengünstiger Fonds-Zusammenstellung. Dabei prüfen Experten regelmäßig, ob ein Fonds weiter geeignet ist oder besser ein anderer Fonds gewählt werden sollte. Das ist für die viele Kunden, die sich nicht um ihre Anlage kümmern möchten, eine sehr gute Wahl. Aus unserer Sicht haben beispielsweise Condor, HDI und die LV 1871 empfehlenswerte Konzepte. Fondspolicen ohne ETFs oder Dimensional-Fonds sind unserer Ansicht nach nicht zu empfehlen. ETFs sind nicht per se besser als aktive Fonds. In großen, liquiden Märkten haben ETFs jedoch einen Vorteil, langfristig sind nur die wenigsten aktiven Fonds in der Lage den Markt zu übertreffen. Genau dieser weltweit diversifizierte Bereich ist für die für die Altersvorsorge besonders wichtig.

Rentenfaktor

In der Basisrentenversicherung ist der Rentenfaktor (RF) besonders wichtig, da es kein Kapitalwahlrecht gibt. Ein RF gibt an, wie hoch die Rente pro 10.000 EUR Vertragsguthaben ist. Es werden immer zwei Rentenfaktoren angegeben: der aktuelle und der garantierte RF. Bei einem Vertragsguthaben von 100.000 EUR und einem garantierten Rentenfaktor von 18,71 EUR wird eine garantierte Rente von monatlich 187,10 EUR ausgeschüttet. Die versprochene Rente auf Grund des aktuellen RF kann deutlich höher sein. Diese ist aber nicht garantiert und kann niedriger ausfallen. Verlassen kann man sich nur auf einen sog. harten, garantierten Rentenfaktor als Berechnungsgrundlage. Wichtig ist, dass dieser auch für vereinbarte Beitragsdynamiken, Zuzahlungen und einen veränderten Rentenbeginn feststeht. Ebenso sollten Beitragsänderungen, Zuzahlungen oder Zahlpausen nicht dazu führen, dass der garantierte Rentenfaktor neu berechnet werden darf. Man kann natürlich auch auf einen späteren höheren Rentenfaktor spekulieren- verlassen sollten Sie sich in der Basisrentenversicherung aber nur auf den garantieren RF.

Günstigerprüfung – Besserstellung des Rentenfaktors

Sind die allgemeinen Berechnungsgrundlagen zum Rentenbeginn besser als heute (z.B. durch gestiegene Zinsen), wird der Versicherer die besseren Werte für den Kunden zu Grunde legen.

Fondsgebundene Rentenbezugszeit

In Idealfall bietet der Versicherer in der Rentenzeit eine fondsgebundene Variante an: so kann ein Teil des Geldes, welches erst später ausgezahlt wird, weiter in Fonds investiert werden und wird so wahrscheinlich zu einer deutlich höheren Rente führen als in konventionellen Rentenversicherungen.

Rebalancing – Neugewichtung des Portfolios

Bei einer Einzelfondsauswahl ist das Rebalancing wichtig, damit das anfangs festgelegte Risikoprofil des Kunden erhalten bleibt, denn selten haben verschiedene Fonds exakt die gleiche Wertentwicklung. Ein Beispiel: Ein vom Risikoprofil her eher vorsichtiger Kunde investiert 1000 EUR zu 60% in Rentenfonds und 40% in Aktienfonds. Dies entspricht seinem Risikoprofil, eine Übergewichtung von Rentenfonds lasst ein gemischtes Portfolio weniger stark schwanken. In diesem einfachen Beispiel verdoppeln sich die Aktien mit der Zeit, die Renten erhalten auf Grund der Nullzinsphase ihren Wert. Dies führt zu einer Aufteilung von 43% Renten und 57% Aktien- die Risikoneigung des Kunden ist nicht mehr erfüllt!

Ein automatisches Rebalancing (z.B. 1x p.a.) erhält die ursprüngliche Risikoeinstufung des Kunden. Darüber hinaus sorgt das Rebalancing für antizyklisches Umschichten von gut gelaufenen Anlagen hin zu Anlagen mit Nachholpotential.

In einer Fondspolice fallen durch die Neugewichtung (es werden Anteile verkauft) keine steuerlichen Nachteile an, denn Transaktionen in der Fondspolice sind abgeltungssteuerfrei. In einem Fondssparplan wäre das nicht so einfach möglich.

Ablaufmanagement

Nähert sich der gewünschte Rentenbeginn kann es sinnvoll sein, die Aktienquote Stück für Stück zu reduzieren und erzielte Gewinne abzusichern. Gute Versicherer bieten eine sukzessive Umschichtung in weniger volatile Anlagen an. Damit wird das Risiko des Kapitalverlustes durch einen Börsencrash reduziert. Hat man noch einige Jahre Zeit ist es in der Regel kein Problem, Schwankungen auszusitzen, kurz vor Rentenbeginn kann man so aber auf Nummer sichergehen.

Keine Schlussüberschussbeteiligung

Ein beliebtes Instrument, die Ablaufleistung und Renten in Vergleichsprogrammen gut aussehen zu lassen, ist die Schlussüberschuss-Beteiligung. Das ist der Anteil der hochgerechneten Leistung, den der Versicherer am Ende der Aufschubzeit teilweise oder vollständig streichen kann. Finanztip empfiehlt, sich beim Vergleich von Rententarifen – auch bei Riester– oder Rürup-Rentenversicherungen – zunächst auf die garantierte Rente zu konzentrieren und den Vertrag danach auszuwählen. Über wegfallende Schlussüberschüsse und enttäuschte Kunden berichtet das Magazin Fondsprofessionell unter der Überschrift: „Fondspolicen: Wenn am Ende was fehlt“.

Die beste Basisrente

Eine pauschale Empfehlung der individuell „besten“ Basisrente am Markt ist schwierig, denn jeder Kunde hat seine eigenen Schwerpunkte. Deshalb lassen Sie sich beraten, so finden wir gemeinsam den passenden Tarif.

„Hohes Verrentungskapital x hohen Rentenfaktor= Hohe Basisrente“

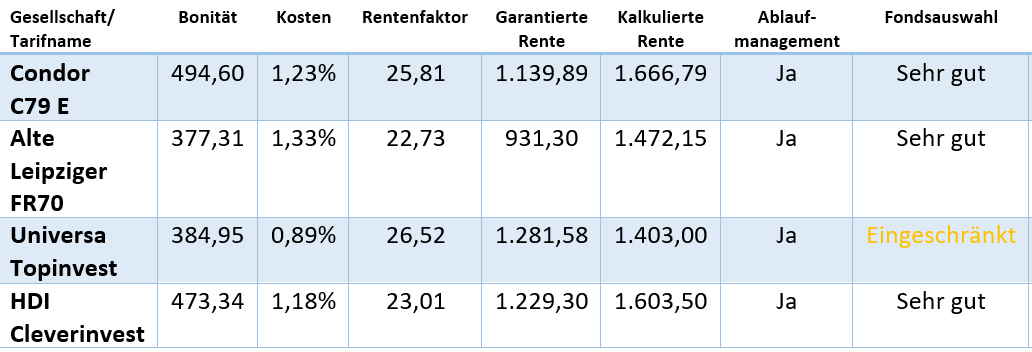

Das beste Gesamtpaket am Markt bietet unsere Meinung nach der Anbieter HDI. In Verbindung mit einer BU kommt auch die Alte Leipziger in Frage, denn hier sind die BU-Bedingungen außergewöhnlich gut, das wiegt im Einzelfall die leicht erhöhten Kosten wieder auf. Die Universa bietet einen vergleichsweise günstigen Tarif für Kostenbewusste, aber ohne den Wunsch nach einer großen Fondsauswahl und hoher Finanzstärke des Anbieters. Hier eine Gegenüberstellung ausgewählter Anbieter am Beispiel eines 1986 geborenen Versicherten mit Rentenbeginn zum 67. Lebensjahr, 500 EUR monatlichem Beitrag, keiner Dynamik, 6% Wertentwicklung, Rentengarantiezeit über 25 Jahre, Investition in den ETF iShares MSCI World und Sofortüberschuss-Rente:

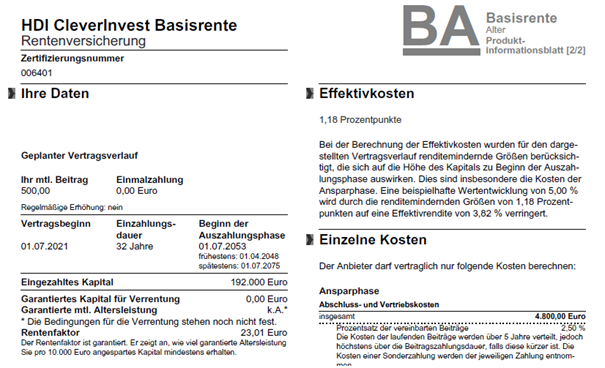

Mit nur 1,18% fallen die jährlichen Gesamtkosten zudem extrem niedrig aus:

Diese Basisrenten empfehlen wir nicht:

DWS Basisrente Komfort

Die DWS Basisrente ist mit relativ hohe Kosten belastet (Beispiel: 1,64%). Hinzu kommt eine sehr eingeschränkte Fondsauswahl auf hauseigene, mit hohen Kosten belasteten aktiven Fonds (für das Beispiel wurde bereits ein günstigerer Fonds ausgewählt). Ein Produkt, aus dem eine Rente heraus kommen muss ohne Rentenfaktor auszustatten ist allerdings keine planbare Altersvorsorge. Ein Fondssparplan kann keine lebenslange Rente garantieren. Deshalb schließt der Anbieter zum 85. Lebensjahr für die Kunden eine Rentenversicherung zu den dann gültigen Bedingungen ab. Das Produkt ist also quasi eine „Blackbox“.

WWK Basis Rente Invest

Mit 2,51% Effektivkosten ist die WWK eine der teuersten Basisrenten am Markt und damit mindestens 1,18 % teurer als die von uns empfohlenen Anbieter. Diese Kosten wirken sich auf die laufende Wertentwicklung renditemindernd aus. Bei einer Wertentwicklung von 5% bleiben für den Kunden also nur 2,49% übrig. Es ist also sehr schwer, mit diesem Produkt eine Rendite von 5 bis 6% p.a. zu erzielen! Warum sollten die Fonds bei der WWK besser laufen als bei anderen Anbieter, zumal es sich häufig um Fonds handelt, die sich auch bei anderen Anbietern finden lassen. Die SCR-Quote (aufsichtlich, 2019) ist mit 236,15 deutlich schwächer als bei den von uns favorisierten Anbietern. Als positiv ist der hohe garantierte Rentenfaktor zu erwähnen. Die Rente ist aber immer das Ergebnis aus Kapital/10.000 x Rentenfaktor. Wenn die Kosten die Kapitalakkumulation so stark behindern wird das Ergebnis trotz des hohen Rentenfaktors nicht zufriedenstellend sein.

Allianz

Eigentlich kein schlechtes Produkt, aber der garantierte Rentenfaktor ist für ein Basisrentenprodukt ohne Kapitalwahl und ohne Option des Anbieterwechsels einfach viel zu niedrig. Der Rentenfaktor liegt nahezu bei nur 50% von dem was andere Gesellschaften an Sicherheit bieten. Die Allianz hält sich an dieser Stelle alle Optionen offen und verlagert das Risiko eine hohe Rente zahlen zu müssen in Richtung Kunde.

AXA /Deutsche Ärzteversicherung DÄV

Die AXA kommt bei uns nicht in die nähere Auswahl. Weder die Fonds-Basisrente noch die Relax-Basis-Rente können überzeugen. Der Rentenfaktor ist eher schlecht, die Kostenquote ist unnötig hoch und fast auf WWK-Niveau. Dies gilt für die AXA und auch für den zugehörigen Vertriebsweg die Deutsche Ärzteversicherung.

Viele Ärzte kommen zu uns in die Beratung, da ihnen eine (DÄV-)Basisrenten in Kombination mit einer Berufsunfähigkeitsversicherung empfohlen wurden. Weder die BU noch die Basisrente zeichnen sich im Marktvergleich weder als besonders günstig noch als besonders leistungsstark aus. Siehe dazu auch unsere Seite: „Was ist die beste BU“. Bei einer frühzeitigen Anfrage an uns können wir unsere Kunden vor einem Fehler bewahren bzw. häufig retten, was noch zu retten ist.

Privatrente

Die moderne Form der privaten Rentenversicherung verbindet die Chancen des Kapitalmarkts mit der Sicherheit einer Rentenversicherung.

Privatrente kurz erklärt: Sie sparen regelmäßig, als Einmalbeitrag oder mit einer Kombination aus beidem in Investmentfonds. Zum späteren Rentenbeginn erhalten Sie eine lebenslange Rente oder nutzen ihr Kapitalwahlrecht. Im Gegensatz zu einem Fondssparplan ist hier auch das „Langlebigkeitsrisiko“ versichert. Für Akademiker und andere Gutverdiener sind diese Produkte besonders interessant, denn mit steigender Bildung und steigendem Vermögen steigt auch die Lebenserwartung.

- Die private Rentenversicherung garantiert eine lebenslange Rente

- Für jeden Risikotyp ist etwas dabei– von konservativ bis renditeorientiert.

- Die spätere Rente ist nur mit dem Ertragsanteil zu versteuern.

- Eine Kapitalauszahlung ist meist mit dem günstigen Halbeinkünfteverfahren zu versteuern.

- Die Versorgung von Hinterbliebenen ist optional wählbar

- Das Kapital kann frei vererbt, beliehen oder verpfändet werden.

- Während der Ansparphase wird bei Fondswechsel keine Abgeltungssteuer fällig

Langlebigkeitsrisiko

Das Kapital ist verbraucht – aber es ist noch Lebenszeit übrig!

Zum einfacheren Verständnis erstellen wir eine vereinfachte Rechnung ohne Zinsen, Inflation oder ähnliches: Nehmen wir an, Ihre Lebenserwartung liegt bei 87 Jahren. Gehen Sie mit 67 in den Ruhestand und haben eine Rücklage i.H.v. 240.000 EUR angespart, dann könnten Sie diese auf 20 Jahre verteilen. Das wären dann 12.000 Euro im Jahr oder 1.000 Euro im Monat. Nach Ablauf der 20 Jahre wäre das Geld dann aufgebraucht.

Nun wissen Sie aber nicht, wie alt Sie tatsächlich werden. Würden Sie 97 Jahre alt, ist in diesem Beispiel eine Auszahlung i.H.v. 8.000 EUR p.a. ideal. Hingegen eine Auszahlung i.H.v. 12.000 EUR hätte zu 10-jähriger Altersarmut geführt!

Menschen unterschätzen ihre Lebenserwartung. Die Durchschnittsdaten des statistischen Bundesamtes helfen hier nur bedingt weiter. Hier sind auch frühe Todesfälle enthalten, etwa durch Krankheiten und Unfälle im Kindesalter. Die Durchschnittswerte sinken so natürlich. Da Sie aber bereits einige Jahre erlebt haben, liegt ihre Lebenserwartung deutlich über dem Durchschnitt. Einen übersichtlichen Lebenserwartungsrechner finden Sie hier. Forscher gehen davon aus, dass die Menschen im Jahr 2050 durchschnittlich rund 90 Jahren alt werden.

Für jeden Einzelnen ist das „Risiko“ eines langen Lebens nicht vorhersehbar, für eine Gruppe vieler Menschen allerdings schon. Ein Versicherer kalkuliert die monatliche Rente für das gesamte Kollektiv. Menschen die früher sterben, erhalten weniger Rente; die frei werdenden Beträge werden für die Finanzierung der Renten von besonders alt werdenden Versicherten genutzt.

„Ich muss ja 90 werden damit sich das lohnt!“

Mit dieser Argumentation nähert man sich dem Langlebigkeits-Thema auf eine rechnerisch falsche Weise. Warum? Weil es sich vor allem dann lohnt, wenn man als Rentner keine finanziellen Sorgen haben muss. Die optimale Einteilung des zum Rentenbeginn zur Verfügung stehenden Kapitals für die Zeit als Rentner ist vorab nicht möglich, denn sie wissen nicht, wie alt Sie einmal werden. Weitere Faktoren (Verzinsung, Steuern, Inflation etc.) lassen sich für den Einzelanleger ebenso nur näherungsweise erfassen. Eine Einteilung über ein Kollektiv, bei dem Risiken auf viele Schultern verteilt sind, ist aber möglich.

Es liegt auf der Hand, mindestens seinen Grundbedarf und seine Fixkosten im Alter mit einer Rentenversicherung zu decken, da nur diese Ihr Langlebigkeits-Risiko absichern kann. Werden Sie älter als der Durchschnitt, machen Sie ein sehr gutes Geschäft. Hinterlassen Sie durch einen frühzeitigen Tod wirtschaftlich von Ihnen abhängige Personen, gibt es Lösungen, dass diese weiterversorgt werden (Rentengarantiezeit, Restkapitalauszahlung). Wenn der Grundbedarf mit einer Rentenversicherung abgedeckt ist, können Sie zusätzliches Kapital (etwa aus einem Fondsparplan) immer noch selbst einteilen, verschenkt oder vererben.

Ist die Fondspolice teuer?

Es gibt, wie überall, gute und weniger gute Produkte. Die Kostenbelastung sollte sich aber in jedem Fall in Grenzen halten. Policen mit 2% Gesamtkosten p.a. oder mehr sind langfristig einfach zu teuer und werden zu Recht von Verbraucherschützern kritisiert.

Am Markt gibt es aber auch Tarife mit angemessenen Kosten i.H.v. maximal 1,4% p.a. und sehr kundenfreundlichen Bedingungen. Die Investitionen können in kostengünstigen ETFs erfolgen. Diese Policen eignen sich dann sehr wohl zur Altersvorsorge.

Was ist besser – Fondsdepot oder Fondspolice?

Diese Frage ist immer individuell zu betrachten. Es hängt vor allem vom Ziel des Investments ab- ein Sparplan für ein Auto lässt sich besser im Depot besparen (geringere Anfangskosten). Langfristige Altersvorsorge ist meist besser in der Fondspolice aufgehoben. Drei Gründe sprechen dafür:

- Nur die Fondspolice bietet die Option auf eine garantierte, lebenslange Rente

- Die Fondspolice verursacht weniger Aufwand im Rahmen der Antragsstellung, bei der Steuererklärung und bei der Überwachung der Fonds

- Die Fondspolice bietet Steuervorteile in der langfristigen Ansparphase (nachgelagerte Besteuerung) sowie in der Auszahlungsphase (Ertragsanteilsbesteuerung).

Versteuerung privater Fondspolicen

Während der Ansparphase werden keine Steuern fällig. Insbesondere Fondswechsel unterliegen nicht der Abgeltungssteuer, wie dies z.B. in einem Depot der Fall ist.

Für vor 2005 abgeschlossene Verträge gilt: Die Auszahlung bleibt steuerfrei, wenn der Vertrag mindestens 12 Jahre lang bestanden hat, die Beiträge mindestens 5Jahre lang gezahlt worden sind und keine wesentlichen Vertragsänderungen vorgenommen wurden.

Für ab dem 1.1.2005 abgeschlossene Verträge gilt hingegen eine andere Regelung: In diesen Fällen muss der Gewinn (Auszahlung minus Einzahlung) aus der Rentenversicherung in jedem Fall versteuert werden. Je nachdem, wie und wann der Versicherungsnehmer sich die Rente auszahlen lässt, gibt es jedoch bei der Besteuerung Unterschiede. Für diesen Vorteil ist ein Renteneintrittsalter ab dem 62. Lebensjahr (bei Verträgen vor 2012 das 60. Lebensjahr) und eine Vertragslaufzeit von mindestens 12 Jahren Voraussetzung:

- Eine einmalige Kapitalauszahlung wird nach dem sog. Halbeinkünfteverfahren besteuert.

- 50 % des Ertragsanteils bei Vertragsablauf oder auch Kündigung sind steuerfrei. Die andere Hälfte wird mit dem persönlichen Einkommenssteuersatz belegt.

- Bei einer monatlichen Rente ist der „Ertrag“ zu versteuern. Der Steuersatz richtet sich dabei nach dem Alter bei Renteneintritt. Je länger die Rentenzahlung hinausgeschoben wird, desto kleiner wird der zu versteuernde Anteil:

| Alter bei Rentenbeginn | Ertragsanteil in Prozent der Rente (§ 22 EStG neue Fassung) |

| 60 bis 61 | 22 |

| 62 | 21 |

| 63 | 20 |

| 64 | 19 |

| 65 bis 66 | 18 |

| 67 | 17 |

| 68 | 16 |

| 69 bis 70 | 15 |

| 71 | 14 |

| 72 bis 73 | 13 |

| 74 | 12 |

| 75 | 11 |

| 76 bis 77 | 10 |

| 78 bis 79 | 9 |

| 80 | 8 |

| 81 bis 82 | 7 |

| 83 bis 84 | 6 |

| 85 bis 87 | 5 |

| 88 bis 91 | 4 |

| 92 bis 93 | 3 |

| 94 bis 96 | 2 |

| ab 97 | 1 |

Sind diese Voraussetzungen nicht erfüllt oder nimmt man Teilauszahlungen vor, wird die Abgeltungsteuer fällig. Für eine individuelle steuerliche Betrachtung wenden Sie sich bitte an einen Steuerberater.

Wie finde ich eine gute fondsgebundene Rentenversicherung?

Finanzstarker Anbieter

Da es sich um einen Vertrag mit einer langen Laufzeit handelt, sollte man einen Versicherer mit einer gewissen Finanzstärke wählen. Schließlich soll der Versicherer auch zu Rentenbeginn und im Verlauf leistungsfähig bleiben. Die Unternehmensgröße alleine ist dafür nicht das alleinige Kriterium. So hat der relativ große Lebensversicherer Generali einen externen Run-off und Ergo Leben einen internen Run-off durchgeführt. Dabei werden die Vertragsbestände der Lebensversicherer an ein externes, den Kunden meist unbekanntes Unternehmen verkauft. Im Falle der Ergo Leben wurde das Neugeschäft dann eingestellt. Das fördert nicht gerade das Vertrauen der Kunden und den Ruf der gesamten Versicherungsbranche, auch wenn die neue Gesellschaft die vertraglichen Pflichten übernimmt. Für den Kunden wird es in den seltensten Fällen besser. Durch die Auswahl der passenden Gesellschaft kann das Risiko eines Run-off minimiert werden.

Sicherheit

Fondsgebundene Rentenversicherung gibt es in verschiedenen Risikoklassen. Eine Garantie von 0-100% auf die eingezahlten Beiträge ist möglich. Das Risiko und die Rendite sind abhängig von der konkreten Aufteilung der Anlagebeträge und von den Risiko- und Renditeprofilen der gewählten Investmentfonds. Gemeinsam haben alle fondsgebunden Produkte, dass Aussicht auf höhere Renditen besteht als bei klassischen Rentenversicherungen. Ob oder in welcher Form Garantien für Sie in Frage kommen, besprechen Sie dann gerne in einem persönlichen Gespräch mit Ihrem unabhängigen FinanzNet-Berater.

Niedrige Kosten

Versicherungen kosten Geld. Die Abschlusskosten, Verwaltungskosten und Fondskosten werden als Teil Ihrer Beiträge bezahlt bzw. aus dem nach und nach anwachsenden Fondsvermögen entnommen. Je niedriger die Kosten, desto mehr bleibt tendenziell für Sie als Kunde übrig. Bei Gesamtkosten (Versicherungskosten und Fondskosten) von z.B. 2% muss ein Fonds bereits 8% erwirtschaften, damit am Ende 6% beim Kunden „hängenbleiben“. Zu „billig“ darf es aber auch nicht sein, denn das geht auf Kosten der Qualität. Manche eigentlich selbstverständliche, sinnvolle Option bleibt dann auf der Strecke (Fondsauswahl, Flexibilität). Wie so oft ist auch hier das Beitrags-/Leistungs-Verhältnis entscheidend. Gute Angebote liegen hier bei einer Gesamtkosten-Quote um die 1 – 1,4%. Diese Kosten würden nach steuerlicher Betrachtung inkl. sämtlicher Transaktionskosten auch in Ihrem Depot anfallen.

Achtung Testergebnisse – Bsp. Direktversicherer „Europa“:

In der aktuellen Wertung der Stiftung Warentest (Finanztest) findet sich der Direktversicherer „Europa“ mit einer Gesamtnote von 2,6 (befriedigend) unter den besseren Anbietern. Die Kosten sind beim Tarif „E-FR“ eher gering. Die Finanztest gewichtet dies mit 40%, so dass eine recht gute Gesamtwertung zustande kommt. Der Tarif „Europa E-FR“ verfügt allerdings über eine sehr eingeschränkte Fondauswahl mit unnötig teuren Indexfonds! ETFs hingegen: Fehlanzeige! Beispiel:

| Versicherer | Kosten pro Jahr | Bemerkung |

| Direktversicherer Europa | 0,75% | Pictet USA Index R USD“ oder „Pictet Europe Index R EUR |

| Wettbewerber | 0,07% – 0,1% | iShares Core EURO STOXX 50 UCITS ETF EUR (Acc) oder Vanguard S&P 500 UE USD Dis. |

Renten-ETFs auf markttypische Indexfonds werden nicht angeboten. Dies schränkt die Möglichkeiten, auf Marktturbulenzen reagieren zu können, extrem ein. Auch ein Rebalancing findet nicht statt und die Rentenphase kann nicht fondsbasiert gewählt werden – der Versicherte erhält einen vergleichsweise niedrigen Zinssatz auf sein Guthaben; dementsprechend gering fällt seine Altersrente dann auch aus. Der von Finanztest so gepriesene Kostenvorteil wandelt sich damit zu einem deutlichen finanziellen Nachteil. Zudem bieten Direktversicherer keine unabhängige Beratung an.

Auswahl der Fonds

Von Vorteil ist es, wenn Sie als Kunde eine breite Auswahl an Fonds präsentiert bekommen. Von unabhängigen Agenturen empfohlene aktive Aktien-, Misch- und Rentenfonds sowie kostengünstige passive ETFs sollten vonseiten des Versicherers angeboten werden. Im besten Fall bietet der Versicherer eigene Portfolios mit kostengünstiger Zusammenstellung rabattierter Fonds. Dabei prüfen Fondsspezialisten im Versicherungsunternehmen regelmäßig, ob die angebotenen Fonds weiter geeignet sind, oder ob diese besser mit alternativen Fonds ersetzt werden sollten. Diese Versicherer-eigenen Portfolios sind für Sparer, die sich nicht um ihre Geldanlage selbst kümmern möchten, eine meist gute Wahl. Aus unserer Sicht haben beispielsweise Versicherer wie Condor, HDI und die LV1871 empfehlenswerte Fonds-Portfolios. Fondspolicen ohne ETFs oder auch sog. Dimensional-Fonds sind unserer Ansicht nach nicht zu empfehlen. ETFs sind zwar nicht pauschal als „besser“ im Vergleich zu aktiven Fonds zu bewerten, aber in großen, liquiden Märkten haben ETFs einen Vorteil: Langfristig sind nur sehr wenige aktive bzw. gemanagte Fonds in der Lage, den Markt zu übertreffen.

Rentenfaktor

Der „Rentenfaktor“ gibt an, wie hoch die Rente pro 10.000 EUR Guthaben des Versicherungsvertrages ist. Es werden immer zwei Rentenfaktoren angegeben: der aktuelle Rentenfaktor und der garantierte Rentenfaktor. Bei einem Vertragsguthaben von 100.000 EUR und einem garantierten Rentenfaktor von 23,81 EUR wird somit eine garantierte Rente von monatlich 238,10 EUR ausgezahlt. Die Gesamtrente auf Basis des aktuellen Rentenfaktors kann deutlich höher sein. Diese ist aber nicht garantiert und kann zukünftig auch niedriger ausfallen. Wirklich verlassen kann man sich nur auf einen sog. harten, garantierten Rentenfaktor als Berechnungsgrundlage. Wichtig ist, dass dieser auch für vereinbarte Beitragsdynamiken, Zuzahlungen und einen veränderten Rentenbeginn gilt. Ebenso sollten Beitragsänderungen, Zuzahlungen oder Zahlpausen nicht dazu führen, dass der garantierte Rentenfaktor neu berechnet werden darf. Sie könnten natürlich auch auf einen höheren Rentenfaktor spekulieren oder von vornherein auf eine einmalige Kapitalabfindung setzen. In diesen Fällen wäre der garantierte Rentenfaktor dann kein entscheidender Faktor mehr. Für die wenigsten Vorsorge-Willigen ist es bereits heute absehbar, ob eine spätere Kapitalzahlung oder die Verrentung die richtige Wahl sein wird. Eine im Durchschnitt steigende Lebenserwartung spricht aber dafür, sich heute möglichst hohe Rentengarantien für die Zukunft zu sichern. Steigen hingegen die Marktzinsen in zukünftigen Jahren vor der bevorstehenden Rentenzeit wieder an, führen die Versicherer eine sog. „Günstigerprüfung“ durch und zahlen Ihnen die daraus resultierende höhere Rentenleistung aus.

Fondsgebundene Rentenbezugszeit

In Idealfall bietet Ihnen der Versicherer für Ihre Altersrente an, dass Sie börslich investiert bleiben können. Auf diese Weise kann ein Teil Ihres Guthabens, welches erst später ausgezahlt wird, weiter in Fonds investiert bleiben und so wahrscheinlich zu einer deutlich höheren Rente führen als in konventionell verzinsten Rentenversicherungen.

Rebalancing – Neugewichtung Ihrer Fondsanteile

Haben Sie einzelne Fonds/ETFs für Ihre Rentenversicherung ausgewählt, ist die Option des Rebalancings wichtig, damit das mit Beginn des Vertrages mit Ihnen gemeinsam festgelegte Risikoprofil erhalten bleibt. Beispiel dazu: Ein eher vorsichtiger Sparer investiert mit Vertragsbeginn 1.000 EUR mit 60% in Rentenfonds und mit 40% in Aktienfonds. In diesem vereinfachten Beispiel verdoppeln sich die Aktien mit der Zeit und die Renten halten wegen der Nullzinsphase einfach ihren Gegenwert. Dieser anfängliche Mix führt nach Ablauf der ersten 12 Monate zu einer Aufteilung von 43% in Renten und 57% in Aktien. Das Risikoprofil des Sparers ist damit nicht mehr erfüllt!

Ein automatisches Rebalancing (z.B. jährlich) stellt die ursprüngliche Risikoeinstufung des Sparers wieder her. Darüber hinaus erfüllt das Rebalancing auch noch einen sehr sinnvollen weiteren Zweck: Gewinne aus Anteilen, die eine gute Wertentwicklung erzielt haben, werden gekappt und auf Anteile mit Verlusten umverteilt. Damit erwirbt der Sparer zusätzliche (günstige) Anteile mit Nachholbedarf. In einer Fondspolice wird durch die Neugewichtung der Anteile keine Abgeltungssteuer erhoben, denn Transaktionen in der Fondspolice bleiben während der gesamten Laufzeit steuerfrei.

Ablaufmanagement

Rückt der gewünschte Rentenbeginn in erreichbare Nähe, kann es sinnvoll werden, die Aktienquote zu reduzieren und erzielte Gewinne abzusichern. Gute Versicherer bieten eine sukzessive Umschichtung in schwankungsärmere Anlagen an. Damit wird das Risiko des Kapitalverlustes durch einen Börsencrash reduziert. Hat man noch mehrere Jahre Zeit, ist es in der Regel kein Problem, Schwankungen auszusitzen. Kurz vor dem Rentenbeginn ist ein solches Ablaufmanagement vor allem vor einmaligen Kapitalabfindungen aber meist sinnvoll.

Keine Schlussüberschussbeteiligung

Eine beliebte Methode, die Ablaufleistung bzw. Rentenhöhe in vergleichenden Darstellungen besser aussehen zu lassen, ist die Darstellung der sogenannten „Schlussüberschussbeteiligung“. Diese ist der Anteil an den Überschüssen der Versicherungsgesellschaft, die das Unternehmen am Ende der Einzahl-Zeit des Versicherten teilweise oder vollständig streichen kann. Das Verbraucherportal Finanztip empfiehlt, sich beim Vergleich von Tarifen für Rentenversicherungen zunächst vor allem auf die garantierte Rente zu konzentrieren und den Vertrag danach auszuwählen. Über entfallende Schlussüberschüsse und enttäuschte Kunden berichtet das Magazin Fondsprofessionell unter der Überschrift: „Fondspolicen: Wenn am Ende was fehlt“.

Fazit:

Die fondsgebundene Rentenversicherung ist bei guter Beratung weder zu teuer noch müssen Sie 90 Jahre oder älter werden, bis sie sich „lohnt“. Vielmehr ist sie ein wichtiger Baustein, der in der Altersvorsorgeplanung nicht fehlen sollte.

Rente gegen Einmalzahlung

Personen, die eine zu niedrige Altersrente zu erwarten haben und im Laufe ihres Lebens an eine größere Geldsumme gelangen, können diese in eine zusätzliche Rentenversicherung investieren und ihre lebenslange Altersrente damit aufstocken.

Die Versicherung Rente gegen Einmalzahlung bietet in der Regel Optionen an, die diese Versicherung an ihre Erfordernisse anpasst. So kann beispielsweise festgehalten sein, dass ihre Einmalzahlung in einer sofortigen Auszahlung resultiert. Oder dass die Ausschüttung zugunsten Ihrer Verwandten im Alter auch noch dann stattfindet, wenn sie bereits verstorben sind. Beachten sie jedoch, dass der Fokus der Einmalzahlung nicht auf der Rendite liegt, bei dieser Versicherung geht es um Sicherheit.

Anbieter Altersvorsorge

In diesem Abschnitt finden Sie eine Auflistung aller Anbieter, die wir in unseren Beratungsgesprächen zur Altersvorsorge vermitteln können. Derzeit handelt es sich um 36 Anbieter mit jeweils mehreren Altersvorsorgetarifen (in der Auflistung unten finden Sie den Tarif zur „Basisrente“ des jeweiligen Anbieters).

Welcher der vielen Anbieter und der noch zahlreicheren Tarife der für Sie Beste ist, ermitteln wir mit Hilfe professioneller Software und einem umfangreichen Kriterienkatalog.

Aktuelle Kundenstimme:

Unsere Kundenbewertungen sind gemäß §5b Abs. 3 UWG geprüft. Mehr dazu finden Sie hier.

Sie haben eine Frage?

Wir sind für Sie da. Persönlich, telefonisch, per Mail. Wir freuen uns auf Ihre Nachricht!

Bekannt aus:

Kontakt

Stolte Versicherungsmakler GmbH & Co. KG

Mühlenstraße 4

53721 Siegburg

Tel.: 0800 – 20 20 222

E-Mail: beratung@stolte-online.de

Beratungszeiten:

Montag bis Freitag von 08:00 bis 20:00 Uhr

Aktuelles

Mit steigenden Solvenzquoten ist zu rechnen

Unsere Kunden-App – alle Verträge im Blick!

Nie mehr einen Versicherungsschein suchen, wenn man diesen braucht. Mit unserer Kunden-App haben Sie alle Ihre wichtigen Daten immer griffbereit und aktuell, wenn es nötig ist.