Geldanlage

Ruhige Fahrwasser in stürmischen Zeiten. Feste Zinsen, hohe Sicherheit.

Geldanlage – Ihr Risikotyp?

Geldanlage – mit Einlagensicherung

Für Geldanlagen mit Einlagensicherung und fester Verzinsung geben wir Ihnen Tipps für ausschließlich extrem finanzstarke Anbieter mit globaler Anlagekompetenz. Sie profitieren von attraktiven festen Zinsen bis zu 3% p.a. bei gleichzeitiger Absicherung Ihres Anlagebetrages, u.a. über die EU-Einlagensicherung (Stand Januar 2025).

Als konservative Geldanlage mit einer attraktiven Verzinsung oberhalb eines Giro- bzw. Tagesgeldkontos bietet sich die Wahl eines sog. „Schatzbriefes“ an:

- Sehr finanzstarker Anbieter mit AA Rating von Standard & Poor’s / Fitch

- Einmalig zahlen, viele Jahre lang profitieren – mit dem Schatzbrief kombinieren Sie steuerliche Vorzüge mit einer festen, attraktiven Verzinsung.

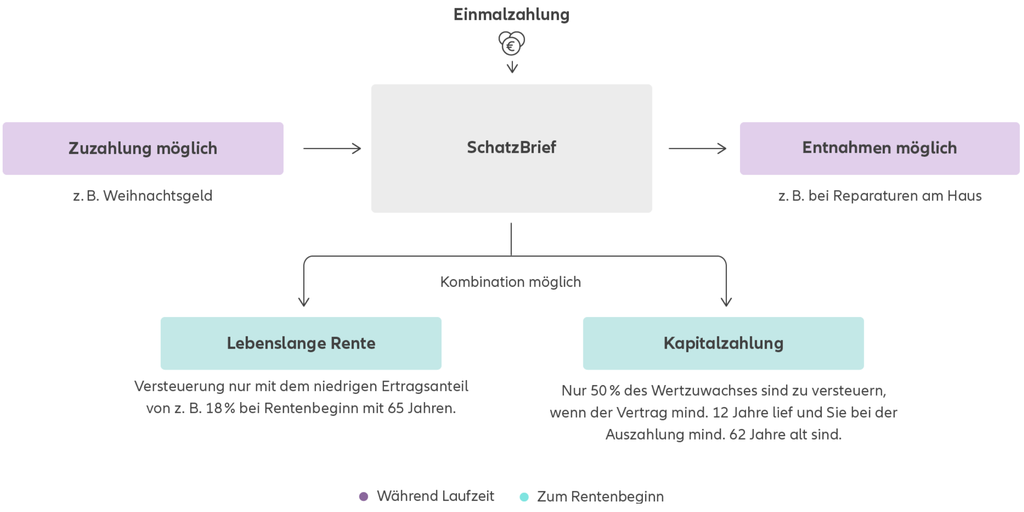

- Flexible Vorsorge: Sie können Kapital entnehmen oder wiederholt flexibel Zuzahlungen leisten – und Sie bestimmen, wann Sie Ihre Auszahlung erhalten. Am Ende der Laufzeit haben Sie die Wahl zwischen einer laufenden Entnahme, einer Kapitalauszahlung oder einer Kombination aus Beidem.

- Steuervorteile: Wenn Sie eine Einmal-Auszahlung wählen, werden 50% der Erträge versteuert, sofern Ihr Vertrag mindestens 12 Jahre läuft und Sie bei Auszahlung mindestens 62 Jahre alt sind. Sofern Sie sich für eine laufende Kapitalentnahme aus dem Schatzbrief entscheiden möchten, wird diese mit ihrem „Ertragsanteil“ versteuert.

- Der Schatzbrief streut Ihr Kapital breit in mehr als 50 Anlageklassen und legt es in verschiedenen Branchen, Regionen und Ländern an. Dies ermöglicht ein schwankungsarmes Wachstum Ihrer Geldanlage.

Der Schatzbrief im Detail:

| Einmalzahlung | mindestens 3.000 € |

| Laufzeit | mindestens 10 Jahre |

| Verzinsung (nach Kosten) | ca. 3,2% p.a. (abhängig von Einzahlungshöhe und Vertragslaufzeit) |

| Erträge / Gewinne | Einmal erreichte Erträge werden gesichert und können nicht mehr verloren gehen. |

| Leistungszeitpunkt | Frei wählbar unter Beachtung der Mindestlaufzeit; Höchstalter 85 Jahre |

| Entnahmen | Optional: Einmalig, zeitlich befristet oder lebenslang garantiert |

| Zuzahlungen und Entnahmen | Ab 500 € möglich |

| Leistung für Hinterbliebene | Im Todesfall finanzielle Leistung für einen Begünstigten möglich |

| Steuervorteil bei Kapitalzahlung | 50 % des Wertzuwachses sind unter bestimmten Voraussetzungen steuerfrei |

| Steuervorteil bei laufender Entnahme | Nur Versteuerung des Ertragsanteils |

Die UniversalLife ist eine private Rentenversicherung mit einer laufenden Verzinsung nach Kosten von aktuell bis zu 3% p.a. Sie bietet einige Vorteile gegenüber anderen mittel- und langfristigen Geldanlagen wie z. B. Sparbüchern oder Festgeldern:

- Finanzstarker Anbieter mit A+ Rating von ASSEKURATA

- Kapitalsicherheit auch über 100.000 € hinaus durch Protektor

- Maximale Transparenz durch monatsaktuelle Vertragssicht in einem persönlichen Versicherungskonto

- Digitales Management sämtlicher Kommunikation und Dokumente

- Einzahlungen und Auszahlungen einfach online beauftragen

- Flexible Ein- und Auszahlungen bis zum 80. Lebensjahr

Die UNIVERSAL LIFE im Detail:

| Einmalzahlung | Mindestens 5.400 €, maximal 250.000 € |

| Laufzeit | Mindestens 10 Jahre |

| Verzinsung (nach Kosten) | ca. 3 % p.a. (abhängig von Einzahlungshöhe und Vertragslaufzeit) |

| Treuebonus | Ab einer Mindestlaufzeit von 10 Jahren wird ein Treuebonus gewährt. |

| Leistungszeitpunkt | Frei wählbar unter Beachtung der Mindestlaufzeit; Höchstalter 80 Jahre |

| Entnahmen | Optional: Einmalig, zeitlich befristet oder lebenslang garantiert |

| Zuzahlungen | Mindestens 25 €, maximal 25.000 € |

| Leistung für Hinterbliebene | Im Todesfall finanzielle Leistung für einen Begünstigten möglich |

| Steuervorteil bei Kapitalzahlung | 50 % des Wertzuwachses sind unter bestimmten Voraussetzungen steuerfrei |

| Steuervorteil bei laufender Entnahme | Nur Versteuerung des Ertragsanteils |

Als konservative Geldanlage mit fester, garantierter Verzinsung schauen sich viele Interessierte zunächst Tagesgeld- und Festgeldkonten einschlägiger Geschäftsbanken an.

Allerdings stellen sie schnell fest, dass die Zinshöhe niedrig ausfällt und nach wenigen Monaten variabel vereinbart wird.

Die Sicherheit eines solchen Tagesgeld- oder Festgeldkontos ist grundsätzlich eingeschränkt – es gibt eine gesetzliche Einlagensicherung lediglich bis 100.000 €. Jeder Euro über diesen Betrag hinaus ist im Fall einer Banken- oder Landesinsolvenz gefährdet.

Wir geben Ihnen gerne einen Tipp für ein Zinskonto, das Ihnen mehr bietet als gewöhnlich:

- Zinsen bis zu 3,0% p.a. (ohne Laufzeit, Stand 01.02.2025)

- Verzinsung ab dem 1. angelegten Euro

- Sicherheit für Ihr Geld bis zu 100.000 Euro (EU-Einlagensicherung)

Geldanlage – ohne Einlagensicherung

Für eine Geldanlage ohne Einlagensicherung mit fester Verzinsung geben wir Ihnen den Tipp für ein atypisches Immobilien Investment über ein „Nachrangdarlehen“. Stand Januar 2025 erhalten Sie hier je nach Investitionshöhe bis zu 8,5 % Jahreszins vor Kosten (7% nach Kosten, Einrichtungsgebühr „Agio“ = 4%) für drei Jahre.

Gute Gründe für Ihr (indirektes) Investment in Immobilien:

Ein mittelbares Immobilien Investment als „Nachrangdarlehen“ hat für Anleger eine Reihe von Vorteilen:

- Lukrative Rendite: 8 % Zinsen pro Jahr ab 25.000 Euro // 8,5% Zinsen pro Jahr ab 50.000 Euro

- Anfängliche Mindestlaufzeit von drei Jahren. Erfolgt 6 Monate vor Laufzeitende keine Kündigung, verlängert sich die Laufzeit jeweils um ein Jahr bei gleicher Rendite = kurze Kapitalbindung

- Geringer Kapitaleinsatz: Schon ab 10.000 Euro

- Sonderkündigungsrecht zum Monatsende bei Scheidung oder Tod des Ehepartners mit Rückzahlung nach 6 Monaten

- Geringe Abschlusskosten: nur 4% Einrichtungsgebühr (= „Agio“)! Zum Vergleich: Die Kaufnebenkosten des direkten Erwerbs einer physischen Immobilie betragen inkl. einer üblichen Maklercourtage hingegen ca. 12% des Kaufpreises

- Keine laufenden Kosten

- Risikostreuung für Investoren, die bereits direkt in Immobilien investiert sind

- Geringe sog. „Korrelation“ mit anderen Investments wie z.B. einem Aktieninvestment. Gemäß der Portfolio-Theorie nach Markowitz reduziert eine nicht-korrelierende Anlage das Risiko des Gesamtinvestments

- Keine langfristige Verpflichtung, z.B. für ältere Investoren, oder wenn das Investment für andere Zwecke benötigt wird

- Flexibel: Das Investment ist mit Zustimmung der Emittentin auf andere Personen übertragbar

- Grundsätzlich auch bei ungünstiger Bonität bzw. Haushaltsrechnung möglich. Unter dem Strich sprechen wir solche indirekten Immobilien Investments jedoch nur bei solventen Kunden an.

Informationen über das (indirekte) Immobilien Investment

Der Anbieter des Anlageproduktes befindet sich seit nunmehr fast 28 Unternehmensjahren auf stabilem Wachstumskurs. Die vorliegende Emission soll im aktuell für den Konzern sehr vorteilhaften Marktumfeld den Erwerb von Grundstücken fördern, die eigene Position weiter stärken und Chancen nutzen helfen. Der Anleger erhält eine Festverzinsung, die an ein gutes Risikoprofil gekoppelt ist.

Der Anbieter

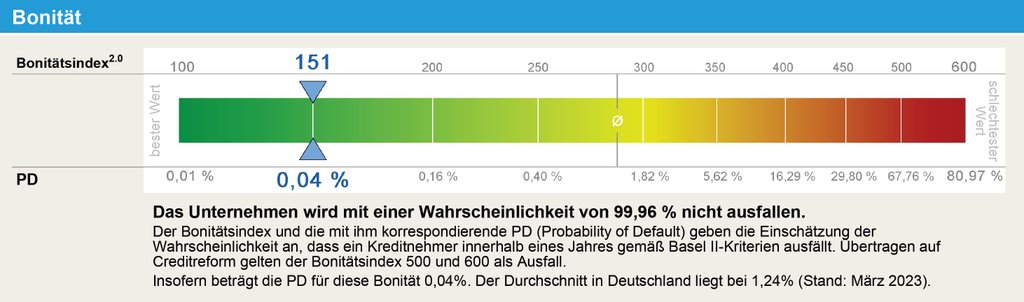

Der Anbieter wurde 1995 gegründet und verfügt über ein Stammkapital von € 5 Mio. (seit 09. Juli 2021). Mit rund 28 Jahren kann der eigentümergeführte Konzern eine sehr lange, positive und verlässliche Historie vorweisen. Haupteigentümer der Gruppe (95%) ist der Gründer selbst, der sich mit seinem Bruder die Geschäftsführung teilt. Wurden in den Jahren bis 2007 primär Wohnimmobilien im Einzelverkauf umgesetzt, fokussierte die Gruppe in den Folgejahren vermehrt auf Wohnimmobilien für den Bestand und den Portefeuillehandel. Die Finanzmarktkrise nach dem Jahr 2008 führte zu jener strategischen Neuausrichtung der Gruppe, untermauert gleichzeitig auch die Krisensicherheit des Konzerns. Laut vorliegendem Jahresabschluss 2021 und einer Creditreform-Auswertung (05.07.2023) ist der Anbieter liquiditätsstark und verfügt über eine „sehr gute Bonität“ (Bonitätsindex 151). Dabei hat sich die Bewertung zur letzten Analyse (2019 Bonitätsindex 164, „sehr gut“) noch weiter verbessert:

Quelle: Auskunft über den Anbieter bei Creditreform aus NRW vom 01.03.2023

Laut Unterlagen verfügte der Konzern zum Ende 2022 über stille Reserven aus dem Projektportefeuille von € 121 Mio. Der Gesamtverkehrswert des Bestandsportefeuilles liegt aktuell, laut Prospekt, bei rund € 239 Mio.

Die Gruppe hat in den letzten 10 Jahren rund € 70 Mio. an Investoren-Kapital über Nachrangdarlehen und Direktinvestments gesammelt. Sämtliche Zinsverpflichtungen wurden eingehalten. Rund die Hälfte des Kapitals wurde bereits wieder zurückgeführt. Laut Organigramm ist die Gruppe inzwischen mit aktiven 22 Tochterunternehmen (zzgl. weiterer Holding- und Vorratsgesellschaften) ein breit aufgestellter Konzern; aktuell werden 52 Festangestellte beschäftigt. Die Gruppe verantwortet sämtliche Arbeitsschritte einer Projektentwicklung mit hauseigener Kompetenz. Im Bereich Hausverwaltung sind 11 Angestellte beschäftigt, 8 in Architektur und Ingenieurleistungen, 13 in der Projekt-/Bauleitung und -steuerung, 20 weitere Mitarbeiter in allen anderen Bereichen (Verwaltung, Buchhaltung, Empfang, Hausmeister). Die Konzernstrukturen sind gut etabliert und krisenresistent, wie die positive Entwicklung in den letzten Jahren zeigt.

Das systemimmanente Schlüsselpersonenrisiko ist dank der parallelen Geschäftsführerposition der beiden Brüder sowie eines weiteren angestellten Geschäftsführers abgefedert. Die exklusive Vertriebskoordination für die Angebote verantwortet ein seit 2002 in Köln ansässiges Unternehmen. Dessen Leitung kann im Bereich Vertrieb eine Expertise über mehrere Jahrzehnte vorweisen. Die Geschäftsführung ist mir seit über 15 Jahren persönlich bekannt, daher kann ich ihre exzellente Arbeit im Vertrieb positiv beurteilen. Auf Fragen im Rahmen der Analyse reagierte der Anbieter umgehend und mit sämtlichen relevanten Materialien.

Stärken des Anbieters

„Familiengeführter, lokal auf seine Stärken fokussierender und etablierter Projektentwickler mit einem gewachsenen Netzwerk, der finanziell auf sehr gesunden Beinen steht.“

(Philipp Nerb, Analyst)

Die Investitionssegmente

Das Nettokapital aus der Emission soll primär für die Finanzierung von Immobilienprojekten in den deutschen Top-8-Ballungszentren (Berlin, Hamburg, München, Köln, Frankfurt, Düsseldorf, Stuttgart und Rhein-Ruhr-Gebiet) dienen. Die Nutzungsarten der Immobilien erstrecken sich von Wohnen über Büroflächen bis Hotel- und Fachmarktobjekte. Der Fokus liegt eindeutig auf dem Errichten bezahlbarer Wohnimmobilien mit möglichst guter Energiebilanz. Die Immobilienmärkte in Deutschland befinden sich auf breiter Front in einer Zäsur. Dabei sehen wir ein Spannungsfeld zwischen Angebot und Nachfrage: Nicht zuletzt die Politik hat eine jährliche Fertigstellung von 400.000 Wohneinheiten versprochen, die Jahr für Jahr verfehlt wird. So wurden in den letzten Jahren lediglich rund 250.000 Wohnungen pro Jahr erstellt, Tendenz stetig sinkend. Gleichzeitig steigt die Nachfrage, nicht zuletzt wegen des Massenzuzugs aus dem Großraum Afrika, ständig an. Die explodierenden Gestehungskosten als Folge der Sanktionen gegen Russland haben das Bauen für private und mittelständische Bauherren unkalkulierbar werden lassen. Ständig neue Vorgaben von Seiten der Politik zu Energie- und Heizungsklassen sorgen für weitere Unsicherheit.

Als Folge steigen auch die Immobilien- und Mietpreise. Sehen wir heute in einigen Regionen deutliche Einbrüche bei Objektpreisen, so ist dies wohl vor allem auf die Not der Bauträger zurückzuführen, die verkaufen müssen. Ebenso verlieren unsanierte Objekte deutlich an Wert. Steigende Finanzierungszinsen auch für private Käufer sorgen für eine schrumpfende Käuferschicht. Wir stehen aktuell vor einer Insolvenzwelle bei Bauträgern, die in den letzten Jahren zu teuer eingekauft haben und zu hoch refinanziert sind. Ebenso werden wir wieder – wie nach 2008 – massiv steigende Zahlen bei Zwangsversteigerungen erleben.

Unter dem Strich bedeutet dieses Szenario sehr hohe Chancen für Bauträger und Projektentwickler, die über gefüllte Kriegskassen, gewachsene Netzwerke und eine hohe Kompetenz verfügen. Unternehmen wie dieser Anbieter können günstig bei insolventen Unternehmen einkaufen. Abnehmer stehen zur Verfügung, da etablierte Kontakte zu institutionellen Anlegern wie Versicherungen und Versorgungskassen sowie Kommunen und Städten vorhanden sind – und diese müssen kaufen, da sie politische Vorgaben einzuhalten haben. Das Anlegerkapital führt zu noch mehr Liquidität für den Anbieter, um derartige Chancen nutzen zu können.

Stärken der Investitionssegmente

„Der Anbieter verfügt über umfangreiche Eigenkompetenz im Zielsegment Immobilien. Zielsegment ermöglicht attraktive Renditen bei entsprechendem Zugang und Expertise in der Auswahl und Umsetzung. Lukratives bestehendes Portefeuilles. Aktuelles Marktumfeld bietet der Emittentin ausgeprägte Investmentchancen.“

(Philipp Nerb, Analyst)

Das Konzept

Der Anleger investiert sein Geld als festverzinsliche Nachrangdarlehen in das Konzern-Unternehmen des Anbieters. Diese vergibt das Kapital konzern-intern für Immobilienprojektentwicklungen. Das Anlegerkapital ist damit unmittelbar vom Unternehmenserfolg abhängig. Da die Darlehen als Eigenkapital gewertet werden, wären sie im Verwertungsfall nachrangig zu behandeln. Ein Anleger stünde damit an letzter Stelle aller möglichen Anspruchsteller. Da die Gruppe bereits seit 1995 und sehr großvolumig auf dem Markt tätig ist, relativiert sich das unternehmerische Risiko deutlich. Die vorliegenden Bilanzen des Anbieters belegen eine sehr gute Bonität und hohe stille Reserven.

Bei einer Investition des Kapitals in kurzlaufende Immobilienprojekte, die in der aktuellen Marktsituation günstig erworben werden können, geht die Renditerechnung mit sehr großer Wahrscheinlichkeit auf. Aus der erfahrungsgemäß hohen Rendite am Anfang der Wertschöpfungskette (in der Regel weit über 20% p.a. bei entsprechender Projektgüte) lassen sich der hohe Zinssatz sowie die Initialkosten erwirtschaften. Entsprechend hochwertige Projekte sind bereits gesichert, das aktuelle Marktumfeld weist eine ausgeprägte Nachfrage für die entsprechenden Projekte auf. Bei einer Mindestlaufzeit der Darlehen von 3 Jahren sollte eine komplette Projektentwicklung umsetzbar sein.

Stärken des Konzepts

„Erfahrener Anbieter mit sehr starkem Vertrieb. Sehr lange positive Historie als Bauträger. Hohe Kompetenz durch langjährig eingebundene Mitarbeiter (meist über 20 Jahre) und deren gewachsener Expertise. Bisherige Emissionen laufen störungsfrei. Hohe Verzinsung, die zum Chancen-Risiko-Profil passt. Geplante Anleihelaufzeit ermöglicht einen kompletten Projektzyklus. Diversifikation über eine Vielzahl von Einzelprojekten und verschiedene Lagen mindert Gesamtanlagerisiko. Lukratives bestehendes Portefeuille.“

(Philipp Nerb, Analyst)

Die Zielgruppe

Dank der Risikodiversifikation über zahlreiche Einzelinvestments mit unterschiedlichen Laufzeiten in unterschiedlichen Regionen Deutschlands wird das Gesamtanlagerisiko des Konzepts spürbar nivelliert. Das Anlagekonzept ist mittlerweile erprobt und besteht auch vor den aktuellen Schwierigkeiten. Die aktuelle Marktsituation bietet dem etablierten Anbieter zahlreiche lukrative Investmentchancen; die hohen stillen Reserven und die aktuelle Marktsituation sorgen für ein überzeugendes Chancen-Risiko-Verhältnis aus Anlegersicht.

„Summa summarum

…halte ich die Angebote des Nachrangdarlehens (Immobilien Investment) für sehr gut. Der Unternehmenskonzern steht auf stabilen Beinen. Das Konzept ist nun mehrjährig bewährt, sämtliche Emissionen laufen planmäßig, die Verzinsung ist vergleichsweise hoch. Meiner Meinung nach verdienen die Angebote eine Bewertung mit „sehr gut“.

(Philipp Nerb, Analyst)

AUSGEZEICHNET

Aktuelle Kundenstimme:

Unsere Kundenbewertungen sind gemäß §5b Abs. 3 UWG geprüft. Mehr dazu finden Sie hier.

Sie haben eine Frage?

Wir sind für Sie da. Persönlich, telefonisch, per Mail. Wir freuen uns auf Ihre Nachricht!

Bekannt aus:

Kontakt

Stolte Versicherungsmakler GmbH & Co. KG

Rheinpromenade 13

40789 Monheim am Rhein

Tel.: 0800 – 20 20 222

E-Mail: beratung@stolte-online.de

Beratungszeiten:

Montag bis Freitag von 08:00 bis 20:00 Uhr

Aktuelles

„Leistung darf ihren Preis haben!“

Unsere Kunden-App – alle Verträge im Blick!

Nie mehr einen Versicherungsschein suchen, wenn man diesen braucht. Mit unserer Kunden-App haben Sie alle Ihre wichtigen Daten immer griffbereit und aktuell, wenn es nötig ist.