Blog

Das Verteuerungsrisiko in der Risikoversicherung neu definiert

Berufsunfähigkeitsversicherung / Risikolebensversicherung – worauf es ankommt

Dieser Beitrag erschien im renommierten Fachmedium DASINVESTMENT am 03.08.2021.

Bislang verstand man unter dem Begriff „Verteuerungsrisiko“ deutscher Lebensversicherer das Verhältnis der Tarif-/Zahlbeitrags-Differenz zum gezahlten Beitrag. Diese Definition nimmt Sebastian Weißschnur, Geschäftsführer der Stolte Versicherungsmakler GmbH & Co. KG, nun genauer unter die Lupe – mit neuen Erkenntnissen!

Lebensversicherer winken zuweilen gerne mit einem äußerst günstigen Zahlbeitrag und werben damit erfolgreich Neukunden für den Abschluss einer Risikolebens- oder Berufsunfähigkeits-Versicherung. Enthält der ausgewiesene Beitrag allerdings hohe nicht-garantierte Überschüsse, kann der Versicherte zukünftig unerwünschte Überraschungen erleben: Die Versicherung dreht Jahr für Jahr ungefragt an der Beitragsschraube, im negativsten Fall bis zur Höhe des Tarifbeitrages. Die zugesagte Leistung bleibt dabei jedoch unverändert! Bei Abschluss der Risikoversicherung im Marktvergleich noch unter den Günstigsten ist dieser Anbieter nach einigen Jahren vielleicht nur noch im unteren Drittel des Beitragsvergleiches zu finden.

Insofern lohnt es sich zu prüfen, wie hoch das Risiko einer Verteuerung ist – und gleichzeitig die Chance auf zu erwartende Überschussanteile im Leistungsfall!

Das Risiko einer Verteuerung kann nicht allein aus dem Verhältnis der Tarif-/Zahlbeitrags-Differenz zum gezahlten Beitrag abgeleitet werden. Vielmehr handelt es sich um das Zusammenwirken des bislang errechneten Beitragssteigerungsrisikos und der Finanzstärke des betrachteten Anbieters.

Das Risiko einer Verteuerung kann nicht allein aus dem Verhältnis der Tarif-/Zahlbeitrags-Differenz zum gezahlten Beitrag abgeleitet werden. Vielmehr handelt es sich um das Zusammenwirken des bislang errechneten Beitragssteigerungsrisikos und der Finanzstärke des betrachteten Anbieters! (Sebastian Weißschnur)

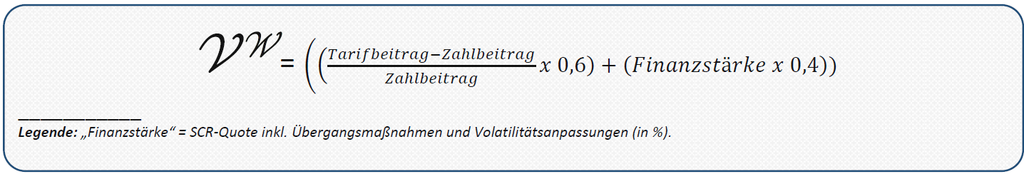

Beitragssteigerungsrisiko und Finanzstärke der Risikoversicherer werden in der Berechnung für das Verteuerungsrisiko (nach Weißschnur) unterschiedlich gewichtet, zumal Letzteres im Betrachtungsfokus steht. Die Finanzstärke der Anbieter unterliegt einer strategischen Langfristbetrachtung, während die Beiträge üblicherweise kurzfristig neu justiert werden (häufig alle 12-24 Monate). Aus diesem Grund fließt das Risiko einer Beitragssteigerung zum größeren Anteil von 60% und das Bonitätsrisiko lediglich zu 40% in die Formel ein:

Die Finanzstärke deutscher Lebensversicherer wird nach dem seit 2016 geltenden europaweiten Aufsichtsregime Solvency II definiert. Sie beinhaltet die Anforderung an die Kapitalausstattung und das Risikomanagement sowie ein einheitliches Berichtswesen. Ausgedrückt wird die Finanzstärke als Quote der Solvenzkapitalanforderung (SCR) inkl. Übergangsmaßnahmen (Ü) und Volatilitätsanpassungen (VA). Übergangsmaßnahmen erlauben es, die Solvency-II-Bewertungsvorschriften für Leistungszusagen aus Altverträgen mit hohen Garantiezusagen schrittweise bis 2032 anzuwenden. Mit Volatilitätsanpassungen dürfen Lebensversicherer ihre Anleihen mit dem langfristig sicher zu erwirtschaftenden Zinssatz bewerten, auch wenn die aktuelle Bewertung niedriger ausfällt. Alle beschriebenen Maßnahmen müssen stets von der Bundesanstalt für Finanzdienstleistungsaufsicht genehmigt werden.

Eine im Marktvergleich sehr hohe SCR-Quote mag auf den ersten Blick attraktiv wirken, zieht allerdings zwangsläufig eine konservative Anlagepolitik des Versicherers nach sich. Dies kann sich für den Versicherten in einer niedrigeren Kapitalanlagerendite seiner Risikoversicherung niederschlagen – und damit in einer geringeren Überschuss-Zuteilung!

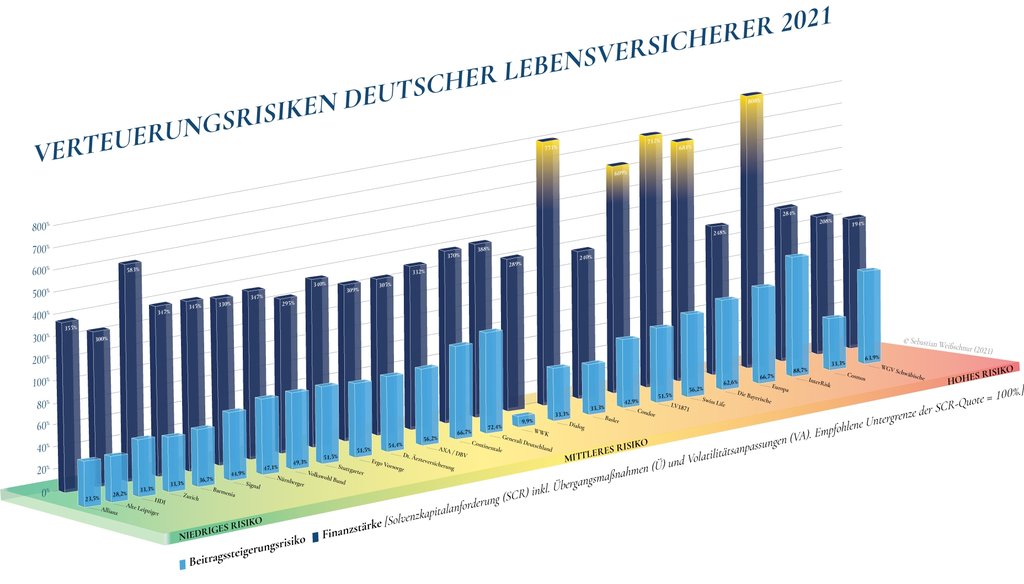

Die nachfolgende Infografik zeigt die Lebensversicherer mit dem niedrigsten Verteuerungsrisiko auf der linken Seite (grüne Fläche). Die vordere Balkenreihe zeigt das Beitragssteigerungsrisiko, die hintere Balkenreihe die Finanzstärke. Finanzstärken unterhalb 300% bzw. oberhalb der 600%-Grenze (gelb eingefärbt) erhalten wegen ihrer reduzierenden Renditeerwartung weniger Wertungspunkte (zum Vergrößern bitte auf die Grafik klicken):

Selbstverständlich ist auch diese neue Definition des Verteuerungsrisikos kein Persilschein für eine haftungsfreie Kundenberatung. Limitierend wirken sich u.a. folgende Faktoren auf sie aus:

- Die Quote der Überschussausschüttungen ist äußerst schwankend und kann vonseiten der Versichererin beide Richtungen angepasst werden. Die Höhe der gewährten Überschüsse müssen dabei nicht derhier definierten Finanzstärke entsprechen!

- Die SCR-Quoten sind teilweise nicht miteinander vergleichbar. Eine Mehrzahl der deutschenLebensversicherer nutzt das Standardmodell. Große, international aufgestellte Versicherungskonzernenutzen hingegen ein gesellschaftsindividuelles internes Modell.

- Die Annahmepolitik deutscher Biometrie-Versicherer fällt sehr unterschiedlich aus. Beurteilt einRisikoversicherer seine Neuanträge eher großzügig, kann diese Vorgehensweise seine zukünftige SCR- und Überschussquote negativ beeinflussen.

- Die Bestandsstruktur der deutschen Biometrieversicherer ist vollkommen heterogen. Anbieter, dieschon in der Vergangenheit eine ausschließlich restriktive Annahmepolitik verfolgten, müssen keine„Altlasten“ berücksichtigen und können über vorteilhaftere Verträge mit ihren Rückversicherernverfügen als ihre Mitbewerber.

Die Aufzählung limitierender Faktoren ist nicht abschließend. Die Formel Verteuerungsrisiko (nach Weißschnur) berücksichtigt diese Unschärfen nicht, da es zur Messung dieser Parameter kein homogenes Berichtswesen in Deutschland gibt.

Spannend bleibt der Ausblick auf die nächsten 10 Jahre im Hinblick auf die Entwicklung der Überschussleistungen und der ohne Maßnahmen kalkulierten Finanzstärke. Führende Ratingagenturen erwarten eine voranschreitende Konsolidierung, sowohl durch Fusionen als auch durch Aufgabe des Neugeschäftes („Run-off“). Umso wichtiger ist es, auf ein niedriges Verteuerungsrisiko bei Berufsunfähigkeitsversicherungen bzw. Risikolebensversicherungen zu achten. Nachhaltiges Wirtschaften ist jetzt nicht nur in der Versicherungswirtschaft gefragter denn je!